|

| Menghitung Valuasi Bisnis |

Iklim entrepreneurship harus berkembang di Indonesia agar negara ini mampu melakukan quantum leap dalam perkembangan ekonomi. Pemerintah tidak hanya saja menggenjot perkembangan usaha skala kecil dan menengah, tetapi juga harus terus merangsang munculnya usaha-usaha baru yang kreatif dan menjadi solusi atas perkembagan jaman dan teknologi.

Itulah mengapa beberapa tuisan akhir-akhir ini akan menyinggung banyak tentang bisnis startup atau bisnis pemula, terlebih tentang bagaimana bisnis tersebut menjadi menarik dan diminati oleh investor. Tidak hanya menulis, saya juga mencoba mengembangkan ide-ide bisnis baru yang segar untuk selanjutnya saya kembangkan jadi perusahaan startup agar saya juga tahu apa yang dirasakan juga oleh teman-teman startup.

Sementara ini startup bisnis yang sering kami tangani adalah startup bisnis yang lahir dari pogram kewirausahaan di kampus atau yang lahir dari sistem inkubasi bisnis di kampus. Namun sebenarnya peluang startup bisnis untuk masyarakat umum juga sama besarnya, namun untuk kalangan umum kendala yang muncul adalah bagaimana mencari modal dari investor untuk membiayai usaha mereka?

Proposal bisnis dari masyarakat umum kadang juga tidak kalah menariknya dibandingkan dengan proposal yang lahir di kampus, yang perlu dibantu untuk mereka adalah bagaimana menyajikan ide bisnis dan proposal bisnis mereka menarik bagi investor.

Unuk sesi ini saya akan mulai dengan bagaimana menghitung valuasi bisnis startup, yang materinya bisa banyak ditemukan di internet, namun untuk sharing kami ini ada materi dasar dari Mas Fajrin Rasyid di bawah ini yang bisa menjadi wacana awal bagi para startup dari masyarakat umum. Berikut adalah wacananya:

Menghitung valuasi startup dan kaitannya dengan perusahaan tradisional

Penulis: Fajrin Rasyid - Cofounder & President of Bukalapak.Com

Topik ini merupakan hal yang sering ditanyakan oleh berbagai pihak. Banyak yang menyebutkan bahwa valuasi perusahaan startup itu “ajaib”. Bagaimana mungkin startup yang merugi besar memiliki valuasi yang gila-gilaan? Pada tulisan ini saya mencoba untuk menjabarkan hal-hal yang biasanya digunakan dalam menghitung valuasi startup, serta bagaimana hal tersebut memiliki dasar yang sama dengan menghitung valuasi perusahaan pada umumnya.

Apa itu startup?

Banyak pihak mendefinisikan startup, namun satu definisi yang saya cukup sukai adalah bisnis yang mencoba memecahkan suatu problem dengan solusi yang belum terbukti keberhasilan/skalabilitasnya. Belum berhasil atau belum scalable di sini dapat bermakna belum digunakan oleh banyak pihak (early/seed stage) atau sudah mulai digunakan oleh banyak pihak namun belum sustainable secara bisnis (growth stage).

Baik early/seed maupun growth stage, pada umumnya startup tersebut belum memperoleh keuntungan. Beberapa di antaranya sudah memperoleh pendapatan namun belum sampai memperoleh keuntungan.

Lantas mengapa investor mau mendanai startup yang masih merugi? Jawabannya adalah prospek masa depan, yakni investor menganalisis bahwa startup tersebut akan berkembang dari sisi ukuran maupun pendapatan sehingga di kemudian hari startup tersebut akan menjadi perusahaan besar — dan menguntungkan.

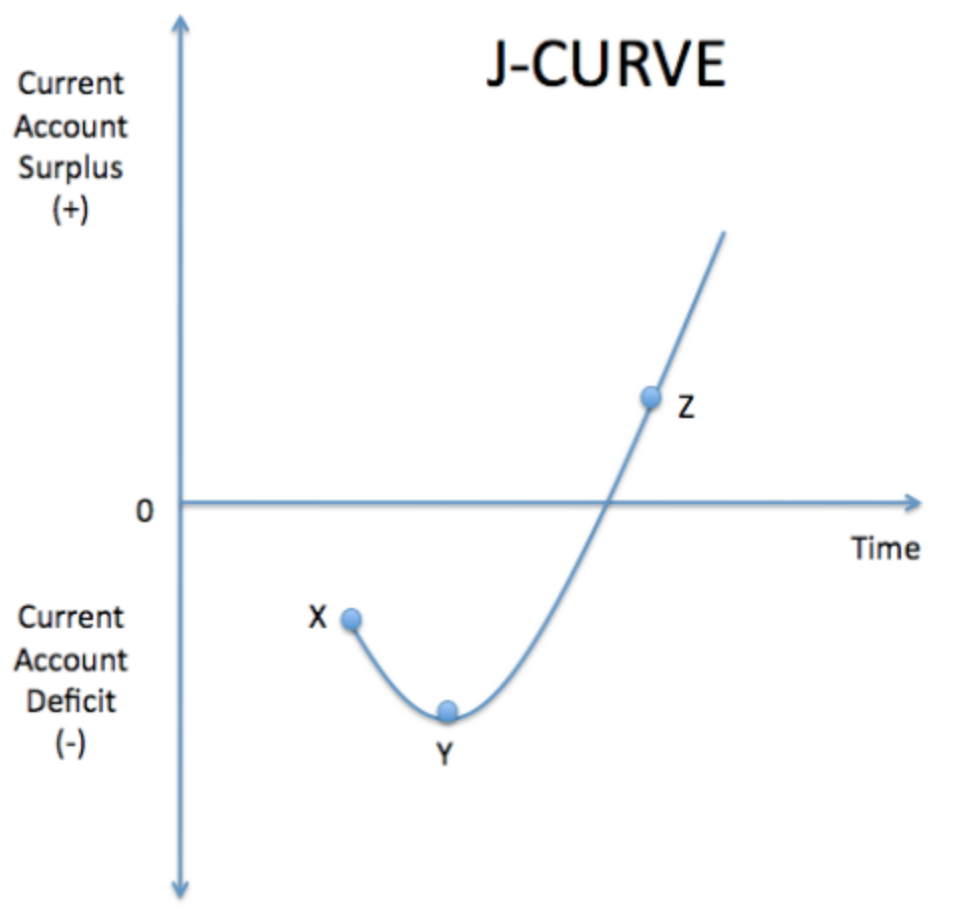

Hal ini digambarkan dengan grafik yang disebut kurva J yang nampak seperti di bawah.

Apa itu startup?

Banyak pihak mendefinisikan startup, namun satu definisi yang saya cukup sukai adalah bisnis yang mencoba memecahkan suatu problem dengan solusi yang belum terbukti keberhasilan/skalabilitasnya. Belum berhasil atau belum scalable di sini dapat bermakna belum digunakan oleh banyak pihak (early/seed stage) atau sudah mulai digunakan oleh banyak pihak namun belum sustainable secara bisnis (growth stage).

Baik early/seed maupun growth stage, pada umumnya startup tersebut belum memperoleh keuntungan. Beberapa di antaranya sudah memperoleh pendapatan namun belum sampai memperoleh keuntungan.

Lantas mengapa investor mau mendanai startup yang masih merugi? Jawabannya adalah prospek masa depan, yakni investor menganalisis bahwa startup tersebut akan berkembang dari sisi ukuran maupun pendapatan sehingga di kemudian hari startup tersebut akan menjadi perusahaan besar — dan menguntungkan.

Hal ini digambarkan dengan grafik yang disebut kurva J yang nampak seperti di bawah.

|

| Kurva J |

Kurva ini menggambarkan posisi keuangan/kas perusahaan relatif dari titik awal sebelum perusahaan tersebut berdiri. Di awal (titik X), startup berada di bawah titik nol karena startup mengeluarkan modal awal untuk membangun perusahaan. Selanjutnya (antara titik X dan titik Y), startup mulai berjalan namun belum menghasilkan penghasilan. Dengan demikian, keuangan perusahaan akan terus berkurang/turun.

Pada akhirnya, startup mencapai BEP di titik Y, sehingga keuangan perusahaan tidak turun lagi. Jika setelah itu startup mencapai keuntungan, maka keuangan perusahaan akan naik dari titik Y. Titik Y ini dapat dianggap sebagai total investasi sebenarnya yang dibutuhkan oleh startup tersebut.

Apabila ini terus berlanjut, maka keuangan perusahaan akan terus naik hingga di atas titik nol (titik Z), dan setelah itu, keuangan akan perusahaan tumbuh secara eksponensial.

Tentu saja, kurva di atas adalah gambaran secara ideal. Pada kenyataannya, kondisi startup berbeda-beda. Ada yang berhasil mencapai kondisi seperti di atas, ada juga yang gagal (tidak berhasil naik dari titik Y). Keberhasilan suatu startup terletak pada kemampuannya untuk memperoleh keuntungan (naik dari titik Y) namun tetap tumbuh pesat secara ukuran.

Matriks untuk menghitung valuasi startup.

Karena kondisi merugi, tentu sulit mengukur valuasi perusahaan berdasarkan laba/rugi (disebut dengan istilah price earning ratio atau PER). Oleh karena itu, biasanya investor akan menilai dari top line startup, yakni Gross Merchandise Value (GMV) atau nilai total transaksi.

Sebagai contoh, pada startup e-commerce, GMV menandakan jumlah transaksi melalui sistem pembayaran startup tersebut. Sementara itu, pada startup transportasi online, GMV menandakan total nilai tumpangan (ride) melalui startup tersebut.

Berapa faktor pengali (multiple) yang digunakan untuk menghitung valuasi berdasarkan GMV? Hal ini akan sangat beragam berdasarkan beberapa faktor di antaranya:

- Industri (semakin besar potensi industri, semakin besar multiple)

- Pertumbuhan (semakin cepat pertumbuhan startup tersebut, semakin besar multiple)

Kaitan dengan perusahaan tradisional

Nah, bagaimana kaitan antara valuasi startup berdasarkan GMV dengan valuasi perusahaan pada umumnya? Jawabannya terletak pada IRR/ROI yang diharapkan oleh investor. Meskipun saat ini startup belum memperoleh keuntungan, namun investor berharap di masa yang akan datang startup akan untung sehingga menghasilkan return bagi investor.

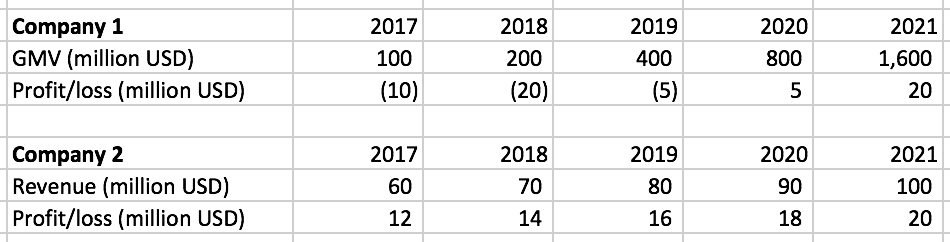

Sebagai contoh, mari kita lihat tabel di bawah ini.

Pada akhirnya, startup mencapai BEP di titik Y, sehingga keuangan perusahaan tidak turun lagi. Jika setelah itu startup mencapai keuntungan, maka keuangan perusahaan akan naik dari titik Y. Titik Y ini dapat dianggap sebagai total investasi sebenarnya yang dibutuhkan oleh startup tersebut.

Apabila ini terus berlanjut, maka keuangan perusahaan akan terus naik hingga di atas titik nol (titik Z), dan setelah itu, keuangan akan perusahaan tumbuh secara eksponensial.

Tentu saja, kurva di atas adalah gambaran secara ideal. Pada kenyataannya, kondisi startup berbeda-beda. Ada yang berhasil mencapai kondisi seperti di atas, ada juga yang gagal (tidak berhasil naik dari titik Y). Keberhasilan suatu startup terletak pada kemampuannya untuk memperoleh keuntungan (naik dari titik Y) namun tetap tumbuh pesat secara ukuran.

Matriks untuk menghitung valuasi startup.

Karena kondisi merugi, tentu sulit mengukur valuasi perusahaan berdasarkan laba/rugi (disebut dengan istilah price earning ratio atau PER). Oleh karena itu, biasanya investor akan menilai dari top line startup, yakni Gross Merchandise Value (GMV) atau nilai total transaksi.

Sebagai contoh, pada startup e-commerce, GMV menandakan jumlah transaksi melalui sistem pembayaran startup tersebut. Sementara itu, pada startup transportasi online, GMV menandakan total nilai tumpangan (ride) melalui startup tersebut.

Berapa faktor pengali (multiple) yang digunakan untuk menghitung valuasi berdasarkan GMV? Hal ini akan sangat beragam berdasarkan beberapa faktor di antaranya:

- Industri (semakin besar potensi industri, semakin besar multiple)

- Pertumbuhan (semakin cepat pertumbuhan startup tersebut, semakin besar multiple)

Kaitan dengan perusahaan tradisional

Nah, bagaimana kaitan antara valuasi startup berdasarkan GMV dengan valuasi perusahaan pada umumnya? Jawabannya terletak pada IRR/ROI yang diharapkan oleh investor. Meskipun saat ini startup belum memperoleh keuntungan, namun investor berharap di masa yang akan datang startup akan untung sehingga menghasilkan return bagi investor.

Sebagai contoh, mari kita lihat tabel di bawah ini.

|

| Perbandingan GMV dan Keuntungan 2 Perusahaan. |

Pada umumnya, pertumbuhan startup mengalami pola seperti pada tabel Company 1. Tentu saja, ini merupakan penyederhanaan, tetapi pada intinya, startup memiliki pertumbuhan yang pesat, dan seiring dengan pertumbuhan tersebut, startup memperkuat model bisnis sehingga pada akhirnya dapat memperoleh keuntungan. Sementara itu, perusahaan tradisional mengalami pola seperti pada tabel Company 2. Dapat dilihat ciri perusahaan tradisional yang memperoleh keuntungan sejak awal namun memiliki pertumbuhan yang tidak secepat startup.

Selanjutnya, mari kita anggap kedua perusahaan tersebut berada pada industri dan pasar yang sama sehingga kita gunakan PER yang sama, sebagai contoh 10. Dengan demikian, pada tahun 2021 kedua perusahaan ini memiliki valuasi yang sama yaitu 20 juta * 10 = 200 juta dolar.

Nah, apabila kita gunakan tingkat suku bunga 10% dan perhitungan present value, maka valuasi company 1 pada tahun 2017 adalah 136.6 juta dolar (dihitung dari 200/(1+10%)⁴). Apabila kita bandingkan dengan GMV company 1, maka kurang lebih ini setara dengan 1.4x GMV.

Di sinilah kita dapat melihat bahwa menilai startup dari GMV memang memiliki dasar finansial, bukan sesuatu yang mengawang-awang atau ajaib, asalkan startup tersebut diproyeksikan untuk memperoleh keuntungan (besar) di kemudian hari.

Apabila valuasi company 1 pada tahun 2017 ternyata sebesar 1x GMV atau 100 juta dolar, maka dengan asumsi proyeksi ini tercapai, startup ini menghasilkan IRR sebesar rata-rata 19% (dihitung dari (200/100)^(1/4) -1) bagi investor.

Apakah startup yang mengalami pertumbuhan pesat berarti pada akhirnya akan selalu memperoleh keuntungan? Belum tentu! Salah satu contoh paling fenomenal pada saat ini adalah Uber, yang masih diperdebatkan oleh banyak pihak apakah akan mungkin memperoleh keuntungan. Sampai artikel ini ditulis, Uber masih merugi, tepatnya rugi 645 juta dolar (https://www.cnbc.com/2017/08/23/uber-q2-earnings-loss-narrows-bookings-soar.html). Apakah ini berarti Uber gagal? Belum tentu juga, karena mungkin saja ia akan memperoleh keuntungan dalam beberapa waktu ke depan.

Kuncinya, seperti beberapa kali saya kemukakan sebelumnya, adalah startup harus tumbuh dari sisi ukuran dan juga dari sisi pendapatan. Startup harus mampu memperlihatkan pertumbuhan pendapatan yang lebih cepat dibandingkan dengan pertumbuhan top line startup tersebut. Sebagai contoh, Facebook merugi di awal berdirinya hingga tahun 2008 sebelum akhirnya memperoleh keuntungan sejak tahun 2009 hingga sekarang.

Pergeseran matriks top line ke pendapatan atau keuntungan

Fakta bahwa investor menjadikan GMV sebagai tolok ukur dalam menjadikan banyak startup berusaha untuk mengejar GMV dengan cara apapun termasuk dengan cara yang berkesan kurang masuk akal. Termasuk di dalam hal ini misalnya mensubsidi transaksi (sehingga alih-alih memperoleh keuntungan dari tiap transaksi, startup justru memperoleh kerugian dari tiap transaksinya). Bahkan, ada startup yang berusaha untuk membuat transaksi palsu untuk meningkatkan GMV.

Hal-hal tersebut di atas saat ini cenderung dipandang kurang sustainable oleh investor sehingga selain melihat GMV, investor juga biasanya meminta data-data lain seperti:

Meskipun pada akhirnya biasanya GMV tetap dijadikan ukuran, namun hal-hal di atas akan dijadikan pertimbangan terhadap multiple. Dua startup dengan GMV yang mirip, namun startup yang satu memiliki GMV yang sehat besar kemungkinan memiliki multiple yang lebih tinggi dibandingkan dengan startup lain yang memiliki GMV yang sebagian didorong oleh transaksi palsu.

Pada akhirnya, valuasi bisnis adalah kesepakatan antara pembeli/investor dengan penjual/pemilik bisnis, yang berarti bahwa sepanjang terjadi kesepakatan, maka itulah valuasi bisnis yang bersangkutan. Hal ini sama seperti menghitung harga tanah/rumah — apakah ada rumus untuk menghitungnya? Tidak ada. Harga tanah/rumah tersebut diestimasi berdasarkan harga pasaran tanah/rumah di lokasi sekitarnya, kondisi bangunan, dan semacamnya. Pada akhirnya apabila terjadi transaksi, maka itulah harga rumah/tanah tersebut. Hal ini juga berlaku pada startup.

Selanjutnya, mari kita anggap kedua perusahaan tersebut berada pada industri dan pasar yang sama sehingga kita gunakan PER yang sama, sebagai contoh 10. Dengan demikian, pada tahun 2021 kedua perusahaan ini memiliki valuasi yang sama yaitu 20 juta * 10 = 200 juta dolar.

Nah, apabila kita gunakan tingkat suku bunga 10% dan perhitungan present value, maka valuasi company 1 pada tahun 2017 adalah 136.6 juta dolar (dihitung dari 200/(1+10%)⁴). Apabila kita bandingkan dengan GMV company 1, maka kurang lebih ini setara dengan 1.4x GMV.

Di sinilah kita dapat melihat bahwa menilai startup dari GMV memang memiliki dasar finansial, bukan sesuatu yang mengawang-awang atau ajaib, asalkan startup tersebut diproyeksikan untuk memperoleh keuntungan (besar) di kemudian hari.

Apabila valuasi company 1 pada tahun 2017 ternyata sebesar 1x GMV atau 100 juta dolar, maka dengan asumsi proyeksi ini tercapai, startup ini menghasilkan IRR sebesar rata-rata 19% (dihitung dari (200/100)^(1/4) -1) bagi investor.

Apakah startup yang mengalami pertumbuhan pesat berarti pada akhirnya akan selalu memperoleh keuntungan? Belum tentu! Salah satu contoh paling fenomenal pada saat ini adalah Uber, yang masih diperdebatkan oleh banyak pihak apakah akan mungkin memperoleh keuntungan. Sampai artikel ini ditulis, Uber masih merugi, tepatnya rugi 645 juta dolar (https://www.cnbc.com/2017/08/23/uber-q2-earnings-loss-narrows-bookings-soar.html). Apakah ini berarti Uber gagal? Belum tentu juga, karena mungkin saja ia akan memperoleh keuntungan dalam beberapa waktu ke depan.

Kuncinya, seperti beberapa kali saya kemukakan sebelumnya, adalah startup harus tumbuh dari sisi ukuran dan juga dari sisi pendapatan. Startup harus mampu memperlihatkan pertumbuhan pendapatan yang lebih cepat dibandingkan dengan pertumbuhan top line startup tersebut. Sebagai contoh, Facebook merugi di awal berdirinya hingga tahun 2008 sebelum akhirnya memperoleh keuntungan sejak tahun 2009 hingga sekarang.

Pergeseran matriks top line ke pendapatan atau keuntungan

Fakta bahwa investor menjadikan GMV sebagai tolok ukur dalam menjadikan banyak startup berusaha untuk mengejar GMV dengan cara apapun termasuk dengan cara yang berkesan kurang masuk akal. Termasuk di dalam hal ini misalnya mensubsidi transaksi (sehingga alih-alih memperoleh keuntungan dari tiap transaksi, startup justru memperoleh kerugian dari tiap transaksinya). Bahkan, ada startup yang berusaha untuk membuat transaksi palsu untuk meningkatkan GMV.

Hal-hal tersebut di atas saat ini cenderung dipandang kurang sustainable oleh investor sehingga selain melihat GMV, investor juga biasanya meminta data-data lain seperti:

- Breakdown GMV (untuk melihat potensi seberapa besar kemungkinan transaksi palsu di atas)

- Pendapatan dan keuntungan

- Jumlah pelanggan baru dan berulang

Meskipun pada akhirnya biasanya GMV tetap dijadikan ukuran, namun hal-hal di atas akan dijadikan pertimbangan terhadap multiple. Dua startup dengan GMV yang mirip, namun startup yang satu memiliki GMV yang sehat besar kemungkinan memiliki multiple yang lebih tinggi dibandingkan dengan startup lain yang memiliki GMV yang sebagian didorong oleh transaksi palsu.

Pada akhirnya, valuasi bisnis adalah kesepakatan antara pembeli/investor dengan penjual/pemilik bisnis, yang berarti bahwa sepanjang terjadi kesepakatan, maka itulah valuasi bisnis yang bersangkutan. Hal ini sama seperti menghitung harga tanah/rumah — apakah ada rumus untuk menghitungnya? Tidak ada. Harga tanah/rumah tersebut diestimasi berdasarkan harga pasaran tanah/rumah di lokasi sekitarnya, kondisi bangunan, dan semacamnya. Pada akhirnya apabila terjadi transaksi, maka itulah harga rumah/tanah tersebut. Hal ini juga berlaku pada startup.

Komentar

Posting Komentar